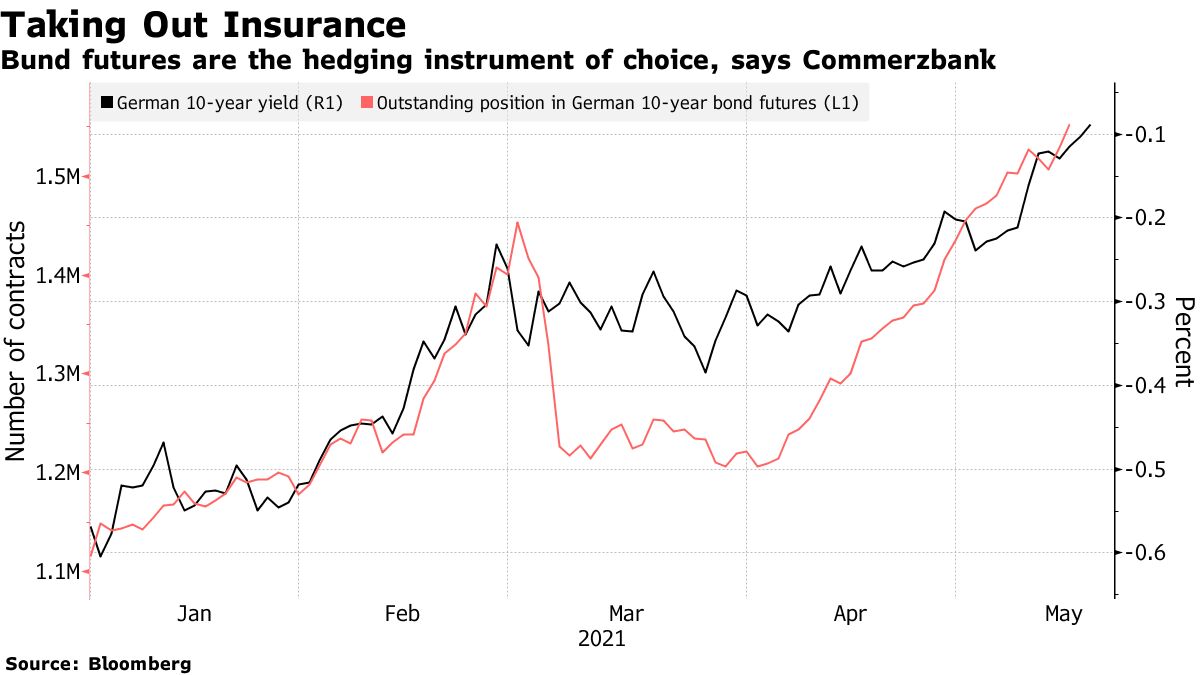

I commercianti di obbligazioni si stanno preparando alle ricadute della ripresa economica nella regione acquistando protezione dall’aumento dei rendimenti tedeschi.

Con le obbligazioni che crollano questa settimana, gli investitori hanno accumulato nuove posizioni corte utilizzando contratti futures a 10 anni. Le obbligazioni con scadenza più lunga hanno sostenuto il peso maggiore dell’aggiustamento, poiché i trader hanno coperto la propria esposizione a titoli che erano più esposti a tassi di interesse più elevati.

L’improvviso picco del cosiddetto open interest – che è balzato di quasi il 50% da marzo dello scorso anno – mostra che il mercato è ora in grado di riprendersi più rapidamente del previsto dalla pandemia, minacciando un’ondata rialzista di 20 anni.

“Il contesto attuale è incentrato sulla copertura del rischio a termine e lo strumento preferito con la maggiore liquidità sono i futures”, ha affermato Christoph Rieger, responsabile della strategia a tasso fisso presso Commerzbank AG.

L’accelerazione del lancio del vaccino in tutto il continente stimola anche le aspettative che la Banca Centrale Europea inizi a ridurre parte del sostegno monetario senza precedenti, rimuovendo uno dei principali pilastri del sostegno.

Le nuove posizioni in sospeso in futures obbligazionari vengono registrate dall ‘”aggressore” del trade, quindi la direzione del mercato e il cambiamento in ogni contratto possono fornire un’indicazione della direzione. In questo caso, le nuove posizioni sono aumentate insieme a rendimenti più elevati, indicando una vendita di futures.

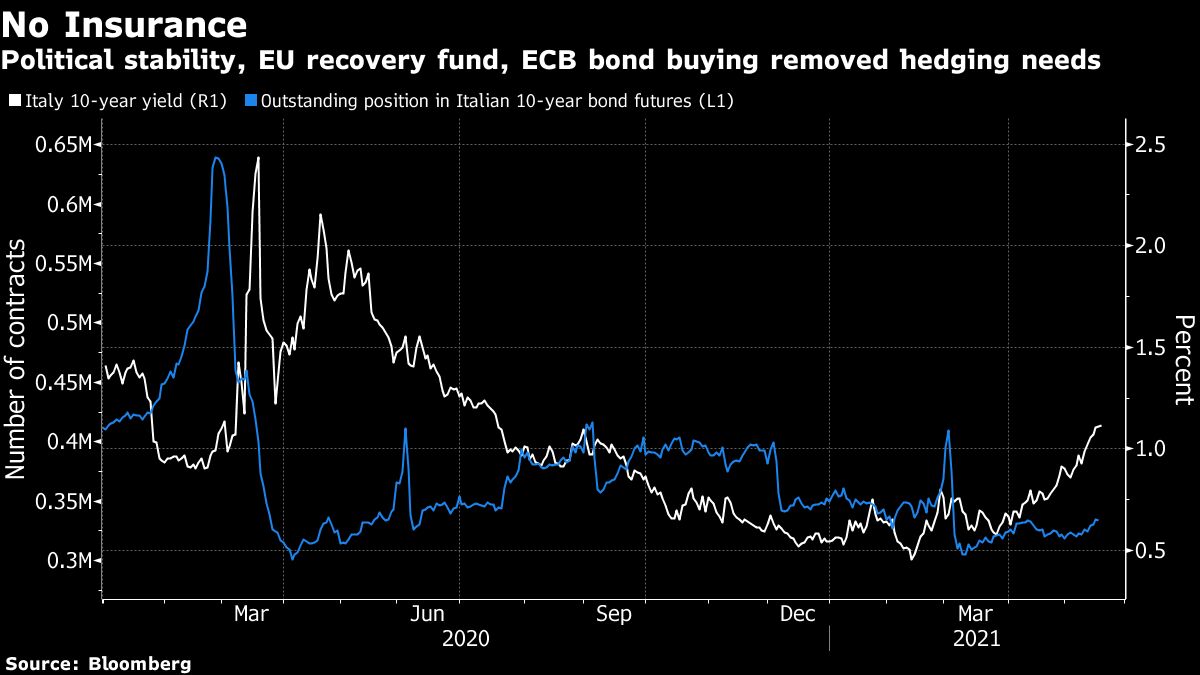

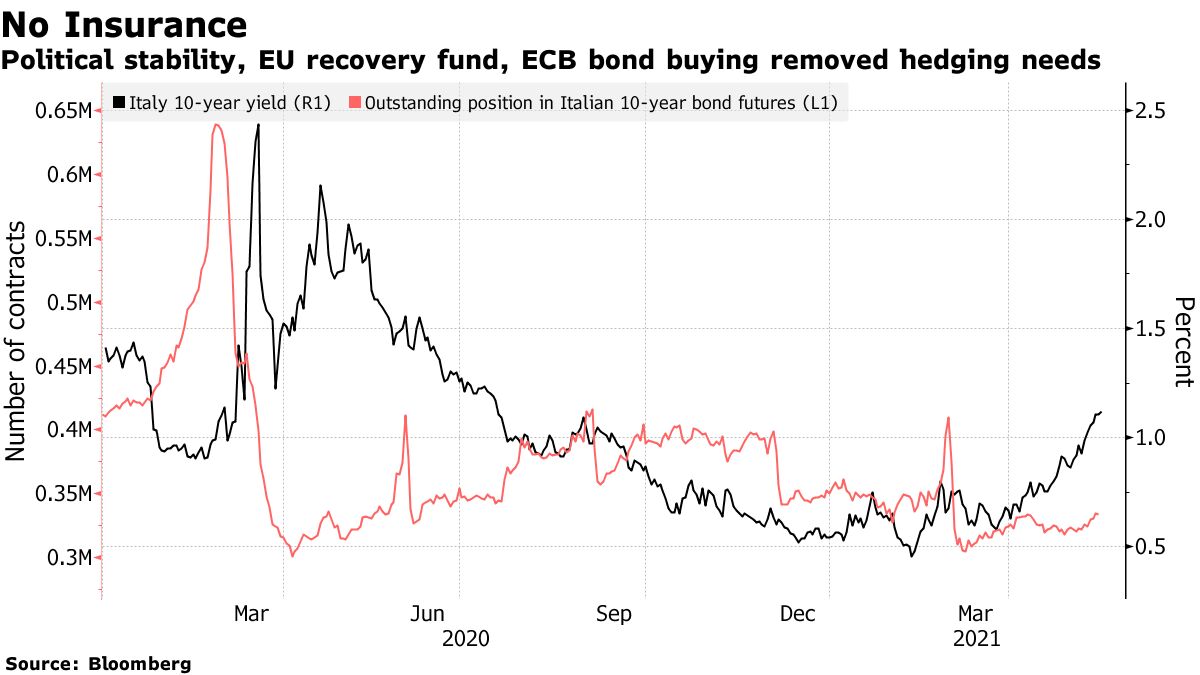

La dinamica è in netto contrasto con l’Italia, dove l’open interest è rimasto stabile nonostante i rendimenti record che sono quasi triplicati da febbraio.

“Gli investitori non vedono la necessità nel breve termine di coprire il rischio di credito del BTP”, ha detto Rieger, riferendosi alla stabilità politica in Italia che ha seguito la nomina dell’ex presidente della Banca centrale europea Mario Draghi a primo ministro a febbraio. Politica monetaria.

Per alcuni, in Germania è in corso un cambio di paradigma, dove la maggior parte dei rendimenti è stata negativa dall’agosto 2019 poiché l’inflazione rimane ben al di sotto dell’obiettivo.

NatWest Markets sta invitando gli investitori a vendere le obbligazioni, salutando la fine del “super ciclo” che ha visto il rally delle azioni nella parte migliore di due decenni. Goldman Sachs Group Inc. ING Groep NV è tra le banche che vedono i rendimenti salire allo 0% entro la fine dell’anno.

Il rendimento a 10 anni in Germania è aumentato di 1 punto base allo 0,1% alle 9:24 a Londra, avvicinandosi al livello più alto da maggio 2019. Il rendimento sui loro omologhi italiani è sceso di 1 punto base all’1,11% e si è stabilizzato vicino a 10 mesi . alto.

L’inizio di una nuova era di scommesse corte contro le obbligazioni tedesche

“Le obbligazioni tedesche sono il nuovo arrivato in città per scopi assicurativi poiché i mercati credono che il prossimo impulso alla riapertura verrà dall’Europa”, ha affermato Rishi Mishra, analista di Futures First.

(Aggiunge i livelli di resa tedeschi e italiani nel penultimo paragrafo.)

“Sottilmente affascinante social mediaholic. Pioniere della musica. Amante di Twitter. Ninja zombie. Nerd del caffè.”

More Stories

GT Voice: Gli sforzi commerciali dell’Italia evidenziano il valore del coordinamento tra Cina e Unione Europea

PIL delle maggiori economie europee 1980-2029

Un gruppo di ingegneria del Nottinghamshire ha acquisito un’azienda italiana