Dopo aver generato un utile netto di 18 miliardi di euro (19 miliardi di dollari) lo scorso anno, la terza linea di container più grande del mondo per capacità potrebbe rilevare l’intera Air France con un sacco di spiccioli. E poiché i porti del mondo sono ancora in forte calo e le tariffe di trasporto sono ancora elevate, probabilmente guadagneranno di più quest’anno.

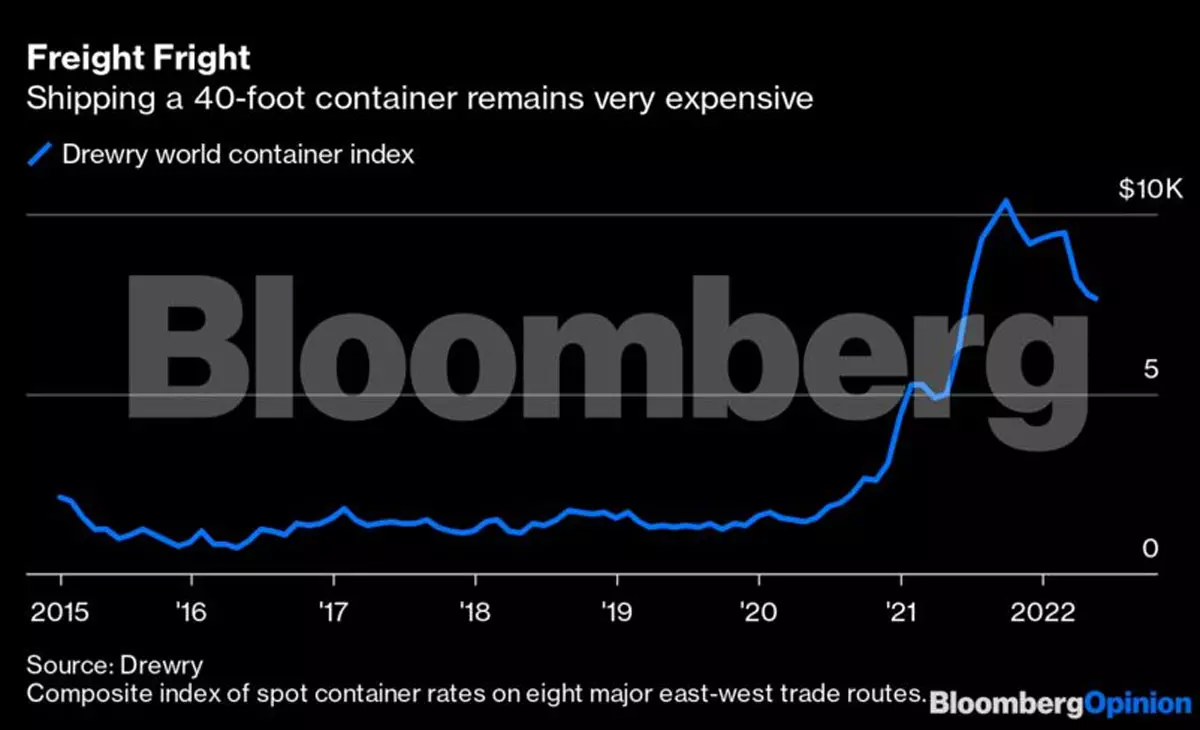

Secondo le stime della società di ricerca e consulenza Drewry, entro la fine del 2022, entro la fine del 2022, l’industria del trasporto di container avrà generato l’incredibile cifra di mezzo trilione di dollari di utile operativo da due anni di miseria nella catena di approvvigionamento.

Oltre a sperperare dividendi e riacquisti di azioni, le linee di container un tempo redditizie prevedono di utilizzare quell’importo unico per acquisizioni e investimenti. Alcuni mirano a trasformarsi in giganti logistici unici, simili ad Amazon.com Inc. o FedEx Corp.

In teoria, questo dovrebbe renderli più flessibili quando le tariffe di trasporto di spedizione si normalizzano, cosa che un giorno accadrà. I costi di spedizione sono già leggermente diminuiti, ma a causa della diffusione di Omicron in Cina, alcuni osservatori del settore non si aspettano che la congestione portuale si allenti fino al prossimo anno.

Naturalmente, il pericolo maggiore è che questi affamati ippopotami sprechino i loro epici guadagni inaspettati nella costruzione dell’impero, e un’industria già sulla difensiva a causa del suo profitto inflazionistico potrebbe finire per alimentare una reazione politica più ampia.

È un segno di come le ambizioni dell’industria marittima siano cambiate, poiché l’unione di linee di container con una compagnia aerea non è più insolita: Mediterranean Shipping sta cercando una partecipazione di controllo nella compagnia aerea italiana ITA, mentre un importante miliardario è azionista della tedesca Hapag

Klaus-Micheal Kuehne ha costruito una partecipazione del 10% in Lufthansa AG. Oltre ad espandere la sua flotta di trasporto aereo di merci, Maersk ha accettato di acquisire lo specialista del trasporto aereo di merci Senator International a novembre.

Il lusso delle spedizioni si estende oltre gli aerei per includere magazzini, porti e camion per le consegne. A collegare la miriade di accordi annunciati di recente, alcuni dei quali ho evidenziato in questa tabella, c’è l’idea di integrazione verticale, un ottimo modo per dire controllo in ogni fase della catena di approvvigionamento.

Sebbene non tutti adottino questo approccio – Hapag Lloyd è impegnato nella spedizione, forse perché Kuehne possiede già una società di logistica, Kuehne & Nagel International AG – le società offshore lo considerano un vantaggio per tutti. Ottengono una quota maggiore del budget di trasporto dei loro clienti, in cambio della fornitura di un servizio più affidabile e affidabile.

Essere visto come un integratore logistico, non solo una compagnia di spedizioni, può anche aiutare ad aumentare la valutazione del mercato azionario di Maersk. Attualmente, il gigante danese è valutato a meno di tre volte i suoi guadagni perché gli investitori ritengono che i profitti delle spedizioni eccezionali siano insostenibili. (MSC e CMA CGM sono tenuti a stretto contatto.)

Dal punto di vista dell’investitore, è un cambiamento rinfrescante perché l’industria ha storicamente avuto la tendenza a sperperare tutta la sua liquidità in eccesso su nuove navi, esaurendo la capacità di produzione in eccesso (ai clienti non importava, ovviamente, perché significava che le tariffe di trasporto erano generalmente molto basso).

Sebbene la gamma di giochi che acquistano cambi, ciò non significa necessariamente che i soldi siano spesi meglio. I gruppi logistici sanno che le compagnie di navigazione hanno molti soldi, quindi possono costringerle a pagare un dollaro più alto. E i precedenti mercantili logistici, come l’unità Damco di Maersk, non sono sempre andati bene.

Ha senso che questi gruppi crescano attraverso la diversificazione perché il trasporto di container è già così coeso. Solo otto società controllano l’80% della capacità mondiale di trasporto di container e sono organizzate in tre grandi alleanze. Più dei quattro quinti del commercio internazionale di merci viene trasportato via mare, quindi questa concentrazione di alto livello – resa possibile dalle loro esenzioni antitrust globali – conferisce un potere enorme.

Non c’è da stupirsi che le società di spedizione e logistica più piccole siano nervose. Una preoccupazione è che le compagnie di navigazione daranno la priorità ai clienti più grandi con contratti di servizio completo, lasciando i giocatori più piccoli al freddo.

L’integrazione verticale è “ingiusta e discriminatoria” poiché i vettori esentati dalle normali regole di concorrenza utilizzano profitti inaspettati per competere con settori privi di tali vantaggi, afferma Cleclat, un ente commerciale per le spedizioni e la logistica in Europa.

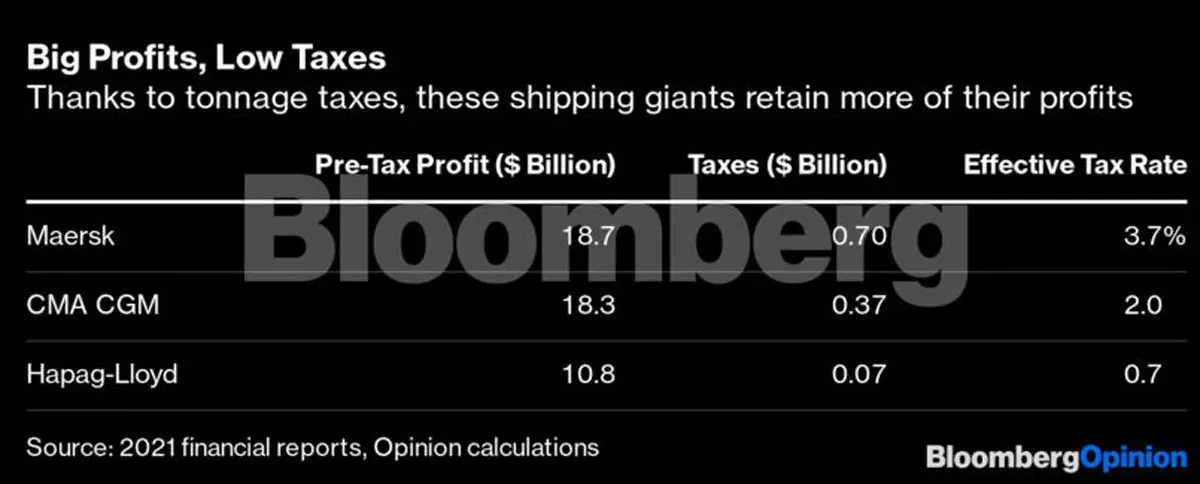

Come ho notato prima, alcuni gruppi marittimi europei non pagano quasi nessuna tassa sui loro profitti inaspettati perché, ironia della sorte, le loro tasse sono valutate in base alle dimensioni delle loro navi, non a quanto guadagnano.

C’è un crescente clamore per fare qualcosa contro questo squilibrio di potere, in particolare negli Stati Uniti, dove le linee di container di proprietà straniera sono diventate lo spauracchio preferito dell’amministrazione Biden, sebbene la loro influenza finora sia stata minima.

Mentre le compagnie di spedizione di container sono intente a diventare più grandi, è giusto chiedersi se non siano già così forti. Ricapitalizzare i perdenti pandemici come Air France è un uso notevole dei loro profitti inaspettati. Ma non confondetela con la carità.

Scarica Applicazione di notizie dell’Economic Times Per aggiornamenti quotidiani del mercato e notizie economiche in tempo reale.

“Sottilmente affascinante social mediaholic. Pioniere della musica. Amante di Twitter. Ninja zombie. Nerd del caffè.”